ARM Writing

コラム

私たちは開業医には特にライフプランが必要であると考えます。

勤務医時代には将来見込めたはずの収入(給料)が、開業すると良くも悪くも不安定になります。また手元にまとまったお金が残りだすと後先考えずに散財する方もいる反面、何かあった時のためにと保守的にお金を貯め込む方もおられます。ライフプランニングのご相談される方からは、

「いつまで仕事をがんばったらいいのかわからない」

「今どうしても欲しい車があるが買っていいのかどうか悩んでいる」

「マイホームを買うつもりだがローンをいつまで組んだらいいのかわからない」

など将来と現在の様々なお金の悩みを打ち明けられます。

「使えるお金」と「使えないお金」をすみ分け、ある程度起こりうることを予測し、計画的な青写真を持っていたほうが現役時代をもっと謳歌できるはずです。

A先生は2代目の歯科開業医でセミリタイアしたお父様と2人で医院を経営していました。医院を承継した当時は、患者さんが1日に10人も来ない日も珍しくありませんでした。時間が余りすぎて治療よりもスポーツ新聞を読んでいる時間のほうが長かったそうです。

将来に不安を覚えたA先生は一念発起し、休日には今まで避けていた経営セミナーに積極的に参加し、毎日貪るように経営に関する本を夜中まで読みました。そのおかげもあり、A先生の医院は順調に売り上げを伸ばしていきました。承継して3年目には売り上げは1億円を突破しました。A先生は4人家族で住んでいた2LDKの中古マンションを売却し、地域の高台にある新興住宅地に総工費約2億円の豪邸を建てました。

竣工して間もなくご自宅を訪れると、その駐車場には勤務医時代から乗っていた愛車カローラの姿はなく、代わりに高級外車3台がずらりと並んでいました。奥様に自宅の中に案内されると、大きな黒の革張りソファーでA先生がぐったりとうなだれていました。いつも元気で明るいA先生とは別人のように様子が違います。「体調でも崩されたのですか」と私が尋ねると、自宅も含めかなりの借金が積み重なり、月々の支払いのことを考えると頭痛と吐き気が襲ってくると言います。リビングの壁には現代アート風の巨大絵画、オーダーメイドで作成した一枚板のテーブル、煌びやかなシャンデリアなど目に入るもの総てが超高級品で揃えられ、以前住んでいたマンションにあったものは一つも見当たりませんでした。患者さんがほとんどいなかった時の通帳残高と桁違いの貯金ができたことで、新居以外に今まで欲しかったものをリミッターが外れたように買い漁ったそうです。

ライフプランをつくると、お子様のための「将来使えないお金」がはっきりします。そうすることで、ご自身のための自由に「使えるお金」がわかります。今欲しいものと将来に備える貯金や投資に分けることが出来ます。出来上がったライフプランを見るとA先生の顔は憑き物が落ちたようにスッキリし、眉間にあった深い皺はなくなっていました。またその後医院の売上はさらに伸びたそうです。

ドクターズライフプランの作成には3つのポイントがあります。

①リタイア時期を設定し、そこから逆算して考える

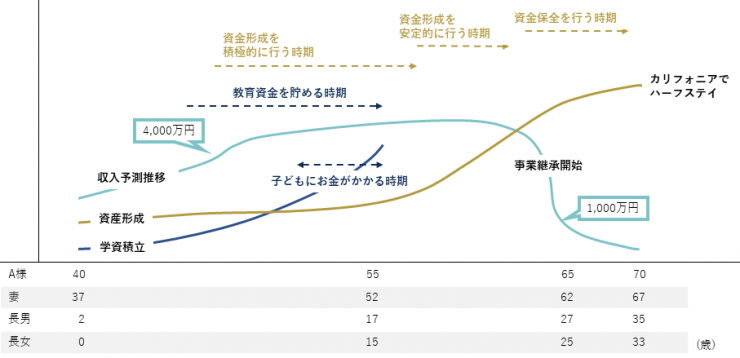

A先生は大学を卒業して留学していたカリフォルニアでハーフステイをしたいという夢がありました。40歳のA先生が70歳までには長男に医院を完全に承継し、その後の生活は基本的に貯蓄と不労収入でのんびりできたらいいなと仰っていました。

開業医の方にお聞きすると体力が続く限りできるだけ仕事を続けたいという方が大半を占めますが、ライフプラン作成のため敢えてリタイア時期を決めます。リタイア時期をいつにするか初めて考える方にとっては、まだ先のことですのでピンとこないと思います。ここでいうリタイア時期とは生活のために働かなくてもいい状態にいつまでになりたいかということを指します。冒頭に書きましたが「いつまで仕事をがんばったらいいのかわからない」というお声をよく耳にしますので、ペースを落として仕事の時間帯やスタイルを変えたい時期でもいいと思います。A先生のように将来のビジョンを既にお持ちの方もいますが、あくまで気軽にリタイアの生活をイメージしていただけばいいと思います。

② 収入はネガティブに支出はポジティブに設定する

開業医は売り上げが個人の収入に影響します。過去の決算書のデータから平均の売上を算出し、患者さんの将来人口予測(地域によって異なります)から売上予測をします。患者さんの年齢で一番多い層から売上予測と連動すると収入予測がより明確になります。また事業の拡大縮小の計画があればそこも組み入れて予測していきます。ライフプランは一度作ったら終わりではないので、最低年に1度は更新します。決算書が完成した後に売上予測と比較して収入予測を修正していきます。あくまで楽観的や悲観的な感情論ではなく収入に関してはデータを重視し、不測の事態があることを想定して10%ほど少なめに設定していきます。

支出に関しては収入と考え方は真逆でとことんポジティブに考えていきます。わかりやすく言うと支出=「お買い物」です。お買い物は楽しいほうがいいですよね。こんな家に住んでこんな暮らしがしたい、自分のご褒美のために年2回は旅行したい、などやりたいことや欲しいものをライフプランに入れていきます。A先生は特にお子様の教育を充実させてあげたいと考えておられました。ライフプランの支出の中心は2人の子供の現在の習い事から大学の学費、承継したときの医院のリニューアルの費用まで、真剣にお子様のことを話しておられました。湯水のようにお金を使っていたA先生とは別人かと思えるほどお子様の将来について熱く語っておられました。

収入と支出の予測が出揃うと将来の収支に関し全体像が見えてきます。お金の流れが見えてくると、もっと仕事をがんばろうと奮起する方や、このままのペースで大丈夫と安心される方がいます。どちらにしても手に入れたライフプランが不明瞭だった将来に明かりを差したと言えます。

③ 現在の収支を見直す

ライフプランが完成したら現状の支出の改善可能な問題点を抽出します。A先生はかなり高額な生命保険に加入させられていました。月々10万円の同じ生命保険を3件、夫婦の年金がわり、お子様の学資、自宅のリフォームと目的は違いますが、一度契約したら満期までにやめると損をしてしまう保険でした。まだ契約して間もなかったため解約し、必要最低限の保障がつく保険に再加入しました。保険の担当者は家計の状況も知らずにナンセンスな提案をし、しかも学資目的の保険は2人の子供が大学入学時に満期にならないというオマケつきでした。また新築の住宅ローンや事業借入も見直し金利を引き下げてもらう交渉もし、大幅に支出が改善しました。

しかし家計を圧迫する一番の問題はA先生の収入が増えたことにありました。お父様から医院を引き継いだ時の年収300万円ほどでしたが、3年で年収は4,000万円を超えていました。「売り上げが上がって忙しい割には手元に残ってないんだよね」とぼやいていましたが、収入の半分ほど所得税と住民税を払っているので当然の結果です。年収4,000万円であれば手取り収入(可処分所得)との差に大きな開きがあります。お金を使いすぎてしまったのはそこに原因があったと考えられます。

そこで医院の医療法人化を勧めました。今の家計に影響が出ないような役員報酬に設定し、全体の納税額を減らします。また法人で生命保険に加入してしまえば個人の保険料は更に軽減できます。

ライフプランはご家族の将来とご自身の人生を見つめなおすきっかけになるのではないでしょうか。クライアントのライフプランを時系列で眺めているとなんとも言えない感慨深いものが湧いてきます。プライベートなことや個人情報を惜しげもなくさらけ出していただき、私たちを信用していただいたたくさんの方の様々な人生に寄り添うお仕事をさせていただいているということに改めて有難く思います。

収入が急に増えると達成感を感じる一方で、今の自分に適切な支出の基準が分からなくなってしまいます。また、なんとなく払い続けている税金や保険によって、自分がイメージしているより自由裁量所得が少ないという例もあります。

不必要な固定支出を削減し、将来必要となる支出を算出することで、本当に自分が使っていいお金が明確になり、支出に関する不安が解消されます。

→資料請求はこちら